Cách giao dịch dựa vào mô hình chữ nhật

Mô hình chữ nhật là công cụ được sử dụng trong phân tích kỹ thuật biểu thị một thị trường nơi giá dao động giữa hai đường ngang, được gọi là mức hỗ trợ và kháng cự. Trong bài viết này, bạn sẽ học cách nhận biết mô hình chữ nhật trên biểu đồ và sử dụng mô hình này trong giao dịch.

Mô hình chữ nhật là gì?

Mô hình chữ nhật là mô hình biểu đồ để chỉ ra thị trường dao động trong khoảng giá với áp lực mua và bán được cân bằng.

Mô hình chữ nhật hình thành khi giá chứng khoán di chuyển giữa các mức hỗ trợ và kháng cự theo chiều ngang, tạo ra một “hình chữ nhật” trên biểu đồ. Mô hình này cho thấy thị trường đang ở trạng thái lưỡng lự vì giá dao động giữa các ranh giới được xác định rõ ràng này.

Mô hình chữ nhật có thể đóng vai trò là mô hình xu hướng tiếp diễn hoặc đảo chiều. Sự phá vỡ khỏi mô hình chữ nhật có thể báo hiệu sự bắt đầu của một xu hướng mới hoặc sự tiếp tục của xu hướng trước đó, vì vậy điều quan trọng là phải biết cách giao dịch dựa vào mô hình này.

Các loại mô hình chữ nhật

Có thể có hai loại mô hình chữ nhật:

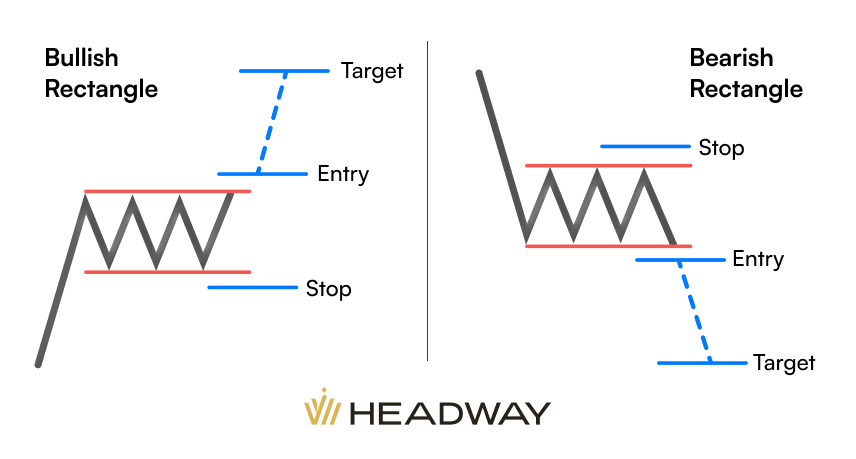

- Mô hình chữ nhật tăng giá. Mô hình này hình thành trong một xu hướng tăng giá mạnh. Trong mô hình chữ nhật tăng giá, giá ổn định trong một phạm vi hình chữ nhật sau một xu hướng tăng giá. Nhà giao dịch dự đoán một đợt phá vỡ tăng giá, trong đó giá di chuyển trên mức kháng cự trên, cho thấy sự tiếp tục của xu hướng tăng giá trước đó.

- Mô hình chữ nhật giảm giá. Mô hình này là hình ảnh phản chiếu của mô hình tăng giá. Nó bắt đầu với một đợt giảm giá, tiếp theo là một phạm vi có hình dạng hình chữ nhật. Nhà giao dịch mong đợi một đợt phá vỡ giảm giá, nơi giá giảm xuống dưới mức hỗ trợ dưới báo hiệu sự tiếp tục của xu hướng giảm giá trước đó.

Cách nhận diện mô hình chữ nhật

Nhận diện mô hình chữ nhật bao gồm việc nhận diện các đặc điểm cụ thể trong hành động giá của tài sản. Sau đây là các bước để nhận diện mô hình chữ nhật:

- Xác định xu hướng trước đó. Trước khi hình thành mô hình chữ nhật, sẽ có một xu hướng trước đó, hoặc là đi lên (đối với mô hình chữ nhật tăng giá) hoặc đi xuống (đối với mô hình chữ nhật giảm giá). Xu hướng này quan trọng vì mô hình chữ nhật thường đại diện cho giai đoạn ổn định giá trong xu hướng rộng hơn.

- Xác định các mức hỗ trợ và kháng cự. Hãy tìm ít nhất hai đỉnh đảo chiều đáng kể và hai đáy đảo chiều đáng kể tạo ra các đường ngang song song, hình thành mức kháng cự trên và mức hỗ trợ dưới của mô hình chữ nhật. Các mức này phải có khoảng cách gần bằng nhau và song song với nhau.

- Quan sát khối lượng giao dịch. Trong giai đoạn ổn định giá trong mô hình hình chữ nhật, khối lượng giao dịch có xu hướng giảm. Khối lượng thấp hơn cho thấy sự tham gia giảm và sự không chắc chắn trên thị trường.

Bằng cách làm theo các bước này, nhà giao dịch có thể xác định hiệu quả các mô hình chữ nhật và sử dụng chúng để dự đoán biến động giá và cơ hội giao dịch tiềm năng trên thị trường.

Mô hình chữ nhật đảo chiều hay tăng giá?

Bản thân mô hình hình chữ nhật vốn không tăng cũng không giảm; đó là mô hình xu hướng tiếp diễn trung tính. Tuy nhiên, cách diễn giải mô hình còn phụ thuộc vào bối cảnh của mô hình trong xu hướng thị trường rộng lớn hơn.

Một số chuyên gia phân biệt giữa mô hình chữ nhật phạm vi hẹp và phạm vi rộng.

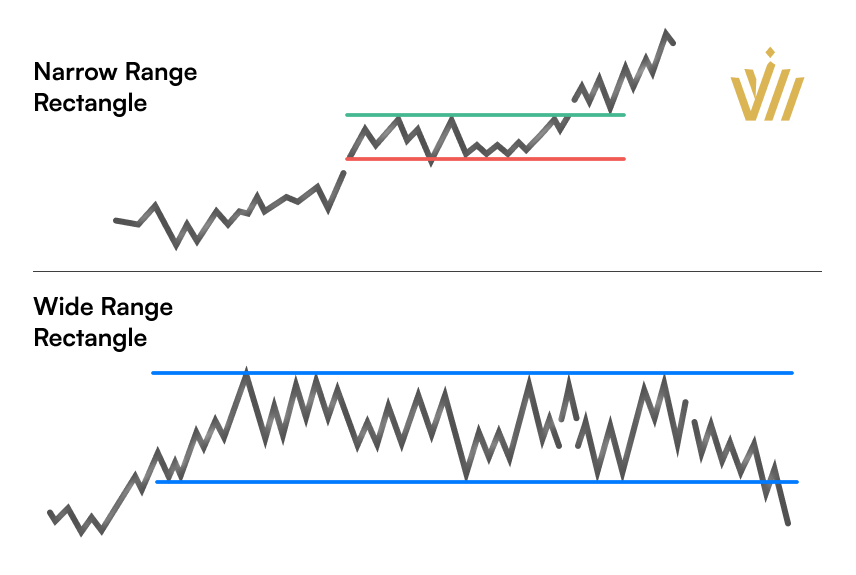

Mô hình chữ nhật phạm vi hẹp được đặc trưng bởi phạm vi ổn định giá tương đối hẹp trong đó giá dao động trong một phạm vi giá nhỏ. Các mô hình này thường biểu thị độ biến động và sự lưỡng lự, vì vậy phạm vi hẹp hơn có thể biểu thị khả năng tiếp diễn xu hướng.

Mặt khác, các mô hình chữ nhật phạm vi rộng có phạm vi ổn định giá rộng hơn, trong đó giá dao động trong phạm vi giá rộng hơn. Những mô hình này thường biểu thị độ biến động cao hơn và có thể cho thấy sự tích lũy hoặc phân phối mạnh hơn của các bên tham gia thị trường. Do vậy, mô hình chữ nhật phạm vi rộng có khả năng dẫn đến sự đảo chiều xu hướng.

Cách giao dịch dựa vào mô hình chữ nhật

Có hai chiến lược chính để giao dịch dựa vào mô hình chữ nhật.

Chiến lược giao dịch theo phạm vi giá

Chiến lược này nhằm thu lợi nhuận từ sự dao động giá trong chính mô hình chữ nhật.

- Giao dịch trong phạm vi mô hình chữ nhật cho đến khi xảy ra sự phá vỡ.

- Mua gần mức hỗ trợ và bán gần mức kháng cự.

- Chốt lời ở ranh giới đối diện của phạm vi và sử dụng lệnh cắt lỗ hẹp để quản lý rủi ro.

Chiến lược này phù hợp với những nhà giao dịch ưu tiên thị trường dao động trong khoảng giá và giao dịch ngắn hạn.

Chiến lược giao dịch dựa vào xu hướng phá vỡ

Giao dịch dựa vào xu hướng phá vỡ khỏi mô hình chữ nhật liên quan đến việc tận dụng biến động giá tiềm năng xảy ra khi giá phá vỡ khỏi giai đoạn ổn định.

- Nhận diện mô hình chữ nhật. Sử dụng phân tích kỹ thuật để xác định mô hình chữ nhật trên biểu đồ giá. Tìm kiếm một loạt các đỉnh và đáy tương đối bằng nhau, hình thành các mức hỗ trợ và kháng cự song song.

- Xác nhận mô hình. Đảm bảo rằng mô hình chữ nhật đã được xác định với ít nhất hai lần chạm vào mức kháng cự trên và hai lần chạm vào mức hỗ trợ dưới. Số lần chạm càng nhiều thì mô hình càng mạnh.

- Đợi tín hiệu xác nhận phá vỡ giá. Đợi tín hiệu phá vỡ giá chắc chắn trên mức kháng cự trên (đối với trường hợp phá vỡ tăng giá) hoặc dưới mức hỗ trợ dưới (đối với trường hợp phá vỡ giảm giá).

- Xác nhận phá vỡ giá bằng khối lượng. Xác nhận sự phá vỡ giá với khối lượng giao dịch tăng lên. Tốt nhất là, khối lượng sẽ tăng lên trong giai đoạn phá vỡ giá, cho thấy sự tham gia và niềm tin mạnh mẽ của các bên tham gia thị trường. Khối lượng cao tạo sự đáng tin cậy cho tín hiệu phá vỡ giá và tăng cơ hội tạo đà tiếp theo.

- Đặt lệnh tham gia. Khi sự phá vỡ được xác nhận, đặt một lệnh thị trường để tham gia thị trường theo hướng phá vỡ giá (mua trong trường hợp phá vỡ tăng giá, bán trong trường hợp phá vỡ giảm giá). Ngoài ra, bạn có thể sử dụng lệnh Dừng mua trên mức kháng cự trên hoặc lệnh Dừng bán dưới mức hỗ trợ dưới để tự động tham gia giao dịch sau khi xảy ra phá vỡ giá.

- Đặt lệnh Cắt lỗ và Chốt lời. Đặt lệnh Cắt lỗ dưới điểm phá vỡ (đối với phá vỡ tăng giá) hoặc trên điểm phá vỡ (đối với phá vỡ giảm giá) để hạn chế khoản thua lỗ tiềm ẩn nếu không xảy ra phá vỡ giá. Xác định mục tiêu lợi nhuận dựa trên chiều cao của mô hình chữ nhật. Đo khoảng cách giữa các mức hỗ trợ và mức kháng cự của mô hình chữ nhật và chiếu khoảng cách này theo hướng phá vỡ giá.

Hãy nhớ rằng giao dịch dựa vào xu hướng phá vỡ giá tiềm ẩn nhiều rủi ro, bao gồm cả những tín hiệu phá vỡ giá giả và chuyển động răng cưa. Điều cần thiết là kết hợp các tín hiệu phá vỡ giá với các công cụ phân tích kỹ thuật và kỹ thuật quản lý rủi ro khác để tăng khả năng giao dịch thành công. Ngoài ra, hãy rèn luyện tính kiên nhẫn và kỷ luật trong việc thực hiện chiến lược nhất quán theo thời gian.

Kết luận: Giao dịch dựa vào mô hình chữ nhật

Mô hình chữ nhật là công cụ phân tích kỹ thuật linh hoạt cung cấp cho nhà giao dịch những hiểu biết có giá trị về động lực thị trường và biến động giá tiềm năng. Bằng cách nhận diện và hiểu rõ các đặc điểm của mô hình chữ nhật, nhà giao dịch có thể tận dụng các cơ hội phá vỡ giá để thực hiện các giao dịch sinh lời.

Mặc dù mô hình chữ nhật có thể mang lại cơ hội giao dịch có giá trị nhưng điều quan trọng cần nhớ là không có chiến lược giao dịch nào là hoàn hảo. Nhà giao dịch nên duy trì tính kỷ luật, kiên nhẫn và thích nghi, liên tục học hỏi và trau dồi kỹ năng của mình để xử lý các vấn đề phức tạp của thị trường tài chính.

Theo dõi chúng tôi trên Telegram, Instagram và Facebook để nhận ngay thông tin cập nhật về Headway.